Κατά την πανδημία πολλές κυβερνήσεις κλήθηκαν να αναλάβουν πρωτοβουλίες ενίσχυσης της επιχειρηματικής δραστηριότητας. Η προσωρινή αναστολή λειτουργίας των επιχειρήσεων, η απότομη μείωση των εσόδων τους, το πάγια έξοδα και η διαρκής αβεβαιότητα σχετικά με την εξέλιξη της πανδημίας δημιούργησε σημαντικά λειτουργικά προβλήματα και οδήγησε σε έλλειψη ρευστότητας. Ως απάντηση οι κυβερνήσεις ανά τον κόσμο προσανατολίστηκαν στην παροχή δανείων με κρατικές εγγυήσεις, απευθείας χρηματοδότηση κλάδων που πλήττονται σημαντικά, προσωρινό πάγωμα οφειλών, κάλυψη μέρους του εργασιακού κόστους και των ασφαλιστικών εισφορών κ.α.

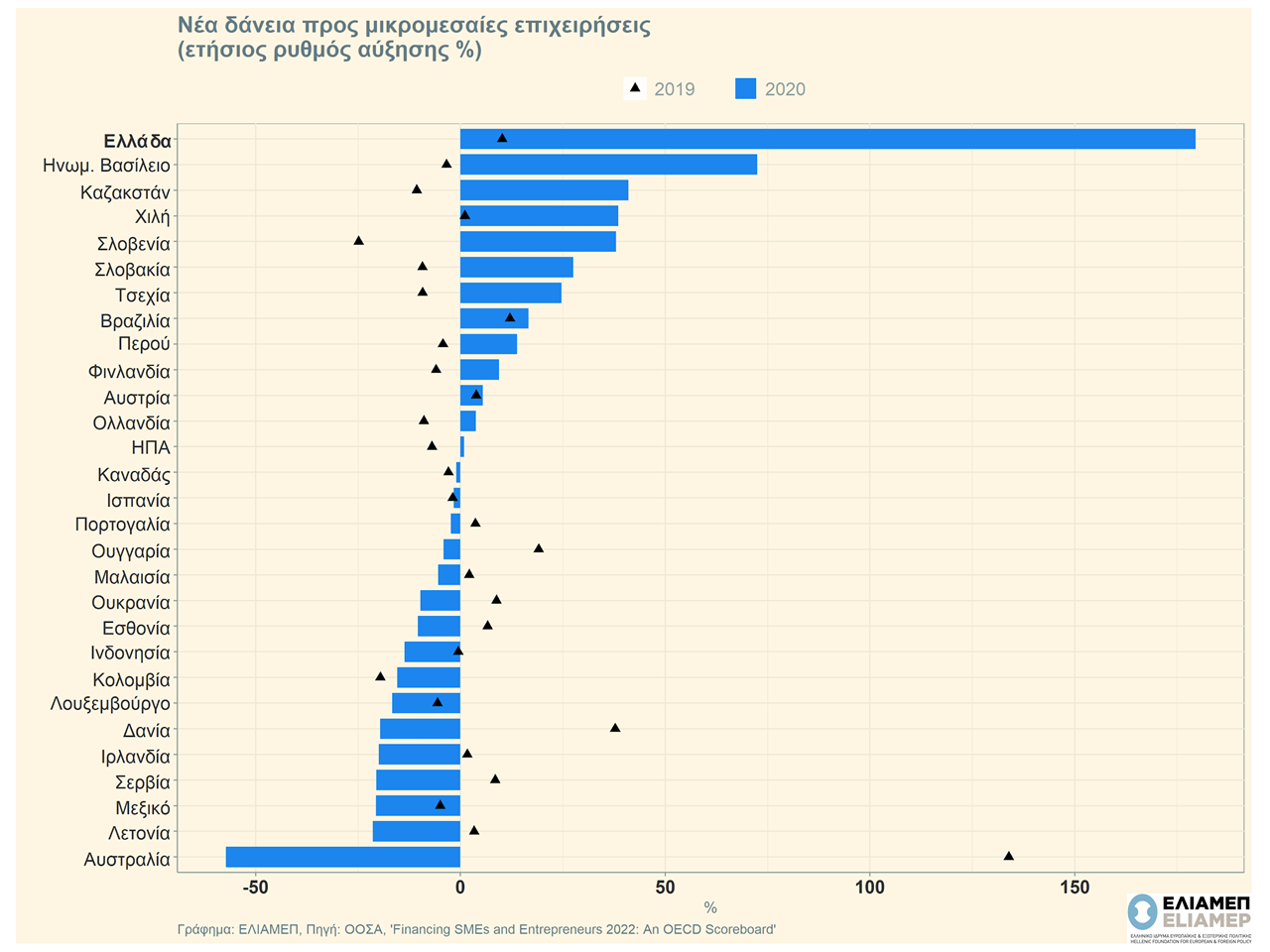

Τα δημοσιονομικά αυτά μέτρα στήριξης καθώς και η νομισματική πολιτική των χαμηλών επιτοκίων επηρέασαν ουσιαστικά τη χρηματοδότηση των μικρομεσαίων επιχειρήσεων μέσω τραπεζικού δανεισμού, ωστόσο η τάση που παρατηρείται παγκοσμίως δεν είναι ομοιογενής. Σε πρόσφατη έκθεση του, ο ΟΟΣΑ διαπιστώνει πως σε ορισμένες περιπτώσεις (π.χ. Ελλάδα, Ηνωμένο Βασίλειο, Σλοβενία, Σλοβακία) υπήρξε αύξηση σε νέα τραπεζικά δάνεια τα οποία κατευθύνθηκαν προς την μικρομεσαία επιχειρηματικότητα. Αντίθετα, σε χώρες όπως οι Αυστραλία, η Λετονία, η Ιρλανδία και Δανία, οι μικρομεσαίες επιχειρήσεις είτε επωφελήθηκαν από διαφορετικά μέτρα στήριξης εκτός τραπεζικού τομέα είτε τήρησαν κάποια στάση αναμονής, με αποτέλεσμα το ποσοστό τραπεζικού δανεισμού να μειώθηκε το 2020.

Η Ελλάδα για το 2020 παρουσίασε το μεγαλύτερο ποσοστό αύξησης της νέας δανειοδότησης μικρομεσαίων επιχειρήσεων από τον τραπεζικό τομέα, ανάμεσα στις χώρες του ΟΟΣΑ. Συγκριτικά με το 2019 τα νέα δάνεια προς τις μικρομεσαίες επιχειρήσεις αυξήθηκαν κατά σχεδόν 180%. Το εξαιρετικά μεγάλο ποσοστό αύξησης εν μέρει οφείλεται στην πολύ χαμηλή βάση εκκίνησης: ο τραπεζικός δανεισμός των μικρομεσαίων επιχειρήσεων στην Ελλάδα από το 2008 έως το 2019 βρισκόταν σε συνεχή πτώση. Ενδεικτικά, τα 3,5 δις ευρώ νέου δανεισμού προς μικρομεσαίες επιχειρήσεις το 2020 (από 1,25 δισ ευρώ το 2019) ωχριούν μπροστά στα 12,5 δις ευρώ το 2008.

Οι μικρομεσαίες επιχειρήσεις στην Ελλάδα εξακολουθούν να αντιμετωπίζουν μεγάλα προβλήματα πρόσβασης στην τραπεζική χρηματοδότηση. Η περίοδος της πανδημίας έβαλε τέλος σε μια μακρά περίοδο μείωσης του δανεισμού, χωρίς όμως να πλησιάσει τα επίπεδα που επικρατούσαν προ δεκαπενταετίας. Η παρατήρηση αυτή επιβεβαιώνεται από στοιχεία πρόσφατης έρευνας της ΕΚΤ κατά την οποία οι Ελληνικές μικρομεσαίες επιχειρήσεις σε ποσοστό 18% αναφέρουν την χρηματοδότηση ως το σημαντικότερο πρόβλημα που αντιμετωπίζουν (όταν ο ευρωπαϊκός μέσος όρος είναι μόλις στο 9%), ενώ σε ποσοστό 22% δηλώνουν δυσκολίες πρόσβασης σε τραπεζικό δανεισμό.

Υπάρχουν όμως και σημάδια ουσιαστικής εξυγίανσης. Έχουν μειωθεί τα μη εξυπηρετούμενα δάνεια προς μικρομεσαίες επιχειρήσεις (από 36,1% του συνολικού δανεισμού το 2019 σε 28,5% το 2020). Την ίδια στιγμή το ποσοστό απόρριψης αιτήσεων δανειοδότησης προς επιχειρήσεις μικρού και μεσαίου μεγέθους έχει επίσης μειωθεί (από 20,7% το 2018 σε 18,4% το 2020).

Βέβαια, οι εξελίξεις είναι δυσμενείς. Το διεθνές οικονομικό περιβάλλον πλήττεται από την αύξηση του επιπέδου τιμών λόγω του πολέμου στην Ουκρανία, προκαλώντας αύξηση του κόστους λειτουργίας των επιχειρήσεων. Η νομισματική πολιτική αναμένεται να γίνει πιο περιοριστική, καθιστώντας τον τραπεζικό δανεισμό ακόμα δυσκολότερο. Η Ελλάδα λοιπόν καλείται να ενισχύσει την ραχοκοκαλιά της επιχειρηματικής της δραστηριότητας, τις μικρομεσαίες επιχειρήσεις, εκκινώντας από πολύ χαμηλή βάση, και υπό αντίξοες συνθήκες.

Το In Focus στην μόνιμη στήλη του Οικονομικού Ταχυδρόμου, 20.04.22.